こんにちは。こうじです。

将来ついて、誰もが一度はお金の不安について感じられた方がおられるのではないでしょうか。

少しでも将来の不安を解消していくためにどうすればよいでしょうか。

そこで考えられるのが、「お金に働いてもらうこと」、つまり、資産運用です。

でも、将来のお金の不安に備えて早いうちから投資をスタートすることが大事だと分かっていても「リスクが怖いし、いったい何に、いつ投資すればよいのか。」このような悩みを持っておられる方が多いのではないでしょうか。

そのような方に向けて、おすすめできる制度が積み立てNISAです。

こんな悩みを持っておられる方がこの記事の対象です。

-

- 効果的に投資がしたいのですが、何かありますか。

- 初心者なので、投資信託の手続きに不安がありますが、すぐに始められますか。

- 安定した資産投資とはどういう意味ですか。

①効果的に投資ができる。積み立てNISAがおすすめな理由。

資金がある方については、今回は省かせていただきますが、一般的にリスクをとって失敗したくない、と考える方が大半ではないでしょうか。

そのリスクをとりたくない、と考えること自体は間違いではないですが、

リスクの意味を確認したいと思います。

「大きな金額での投資は避けたいけれど、できるだけ分散投資をしてリスクを減らしたい。」

という人にぴったりの金融商品といえます。

現在は銀行の預貯金金利は年0.001%、定期預金金利は0.01%という低さ。銀行では資産を増やすといったことは極めて難しく、必ずしも「お金に働いてもらっている」とはいえない状態です。

日経平均株価に連動するタイプの投資信託の場合、225銘柄が投資対象に組み入れられています。

つまり、たとえ1万円からの少額であったとしても、この投資信託を1本買うだけで225銘柄の国内株式に分散投資ができるということになります。

分散投資しておけば、一つの銘柄が値下がりしても大きな損を防ぐことができます。

例)A株に120万円投資→A株50万円、B株30万円、C株40万円

早いうちから資産運用することで、将来に必要なお金を準備することができるんですね。

2018年に始まった、積み立てNISAが安定的な資産形成を目指せるよい選択肢のひとつと言えます。

現行NISAと積み立てNISAの比較

そもそもNISAなら運用益や配当金にかかる税金が20%→0%になっています。

つまり利益に対して非課税!

しかも確定申告の必要がない!

概要

- 積み立てNISAは年間非課税枠が40万円

- 購入方法 積み立て方式

- 運用期間 20年間

- 対象商品 限定された株式投資信託、ETF

積み立てNISAの対象商品は今のところ、株式投資信託とETFに限られ、さらに国が定めた

低コスト・長期安定運用などの基準をすべて満たしたものに限定されます。

これらのことからも積み立てNISAは安定的な資産形成の推進をめざして整備された

制度だといえます。

②初心者でも手続き簡単。今すぐ学ぶことで誰でも始められます。

現行NISAに比べ、商品選びの手間がかからない

現行NISAの対象商品はバラエティに富んでいるので、どれを選べばよいのか、その判断にある程度の金融知識が必要になってきます。

しかし、積み立てNISAの対象商品は、金融庁の設定基準を満たした株式投資信託に限定されていて、比較的リスクの低い商品にしぼりこまれているので、初心者にも始めやすくなっています。

運用の手間がかからない。

積み立てNISAの対象となる商品を購入するときは、「どのくらいの頻度」で「いく積み立てるのか」の2つの条件を設定してしまえば、あとは最長で20年間、何もしなくても自動的に積み立ててくれます。

投資信託は、その運用方法によってインデックス型とアクティブ型の2つのタイプに分けられます。

初心者はまずインデックス型ファンドで始めてみることをおすすめします。

インデックス型ファンドの信託報酬は一般的に、アクティブ型ファンドよりも低く設定されています。

その理由はベンチマークといわれる日経平均株価やTOPIXなどの指数に連動するので、組み入れる銘柄も決まっていますし、運用もコンピューターを使って行われます。

そのため、運用のプロであるファンドマネージャーの手間がかからないのです。

僕ははじめに値動きが分かりやすく、運用コストが安いインデックス型を購入をしました。

NISA口座はそれだけを単独で開設することはできず、NISAを利用するには金融機関選びから始まり、証券会社なら証券口座、銀行や信託銀行なら投資信託口座を開設します。これらの口座を持っていない人は、まずはこれらの口座開設をした上でNISA口座を開設することになります。

ネット証券の方が総合証券に比べて、条件を満たせば手数料が無料のところがあり、信託報酬面でコスト安で取り組めます。

どんな金融商品で運用したいのかをイメージしてから金融機関を選ぶのが得策です。

証券会社の中には販売手数料が無料のところもあるので、ご自身に合う金融商品や金融機関を調べてみてください。

積み立てNISA口座を開設して、一度でも売買すると、その年は金融機関の変更ができないので注意が必要です。

2014年 1月からスタートしたNISAですが、非課税というメリットや金融機関による宣伝で関心をもつ人が増え、口座開設者数は年々増加傾向にあります。

NISA講座は1人につき、1つの口座しか開設できないので、おおよそ成人の10人に1人はNISA口座をもっているということになります。

金融機関からNISA口座の開設書類を取り寄せ、所定の手続きが完了すれば取り引きが開始できます。

商品の購入にあたっては、商品を選択し、金額や購入頻度を指定します。

投資信託の特徴

ひとつのバスケットに日本国内や海外の株式、債権など、さまざまな複数の金融商品がパッケージ化されてワンパックになっているのが投資信託の特徴といえます。

ただし、積み立てNISAで購入できる投資信託は、株式投資信託に限られており、公社債投資信託は対象にはなりません。

国内外株式、債券、その他の金融商品、REITなどの不動産投資などがありますが、こうした多くの運用対象の中から何を多く組み入れるか(比率)で値動きも大きく変わってきます。

③長期分散投資が鍵。これを理解できれば

安定したポートフォリオを作る事ができます。

毎月数千円からでも無理がない範囲でコツコツ積み立てていく仕組みの積み立てNISAですが、20年間続ければ投資額は最高で800万円になります。

運用期間は最長20年間、非課税期間終了は2056年までです。

20年後で終了というと遠い未来のようでイメージしにくいかもですが、僕はなんとなくですが、子供の卒業や定年などの20年後のライフイベントを想像してみるようにしています。そうすることで、イメージが湧きやすくなるのではないでしょうか。

積み立てNISAでなんといっても、この長期積み立てによる複利効果は絶大です。

それぐらいめちゃくちゃ重要です。

積み立てNISAの年間非課税枠である40万円を12ヶ月で割ると、毎月約3万3000円を積み立てられる計算ですが、毎月1万円で投資をスタートしても全然問題ないです。

株式投資信託なら分配金を出さずに再投資されるのが原則なので、複利効果が期待できます。

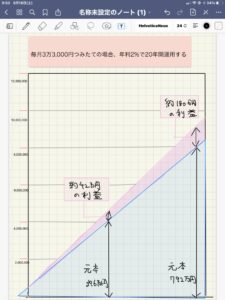

例えば、毎月1万円の積み立てで20年間運用した場合、元金は1万円×12ヶ月×20年間=240万円ですが、仮に年2%の複利で計算してみると、元金合計は295万円になります。このように少額でも長期に渡って積み立て投資するメリットは決して小さくありません。

投資信託で資産形成を考えるのであれば、年代によって資産配分を変えていくのがおすすめです。

なぜなら、年代によってリスクの許容度が変わるので選び方が必然と変わってきます。

ポートフォリオの組み方

では、年代ごとにどのようにポートフォリオを組めばいいのでしょうか。

20代:値上がりに期待

今後、資産運用にあれられる期間が長く、運用期間中に資産が目減りしても、長期保有しておくだけでその後の値上がりのチャンスを待つ余裕があります。したがって、米国や新興国の株式など値動きの大きな資産を組み入れた商品を選ぶのもひとつの方法となります。

30代〜40代:バランスを追求

利益を出しながら損もしない資産の組み合わせがいいかも

この年代の方は住宅購入や子供の教育資金など「近い将来必要なお金」とセカンドライフの資金など「遠い将来必要なお金」を意識する時期です。

そのため、着実に利益を狙いながらも損失をできるだけ抑える、安定感のある運用を目ざしたいものです。

国内株式と外国株式、国内債券をバランスよく組合わせるのがベターでしょう。

僕もこの年代に当てはまりますが、現在のところ、かなり積極性を重視した米国株の配分で偏ったポートフォリを構成しています。

50代〜60代:安定運用を重視

資産をいかに減らさないかがポイントです。値動きが安定した国内債権への配分を増やし、それを実現する商品の購入を考えるといいでしょう。

積み立てNISAは、今から明るい未来、ゆとりあるセカンドライフに向けて運用していくには最適な制度と言えます。

僕の記事を読んでもらうことで、分散投資のメリットを知ることができ、安心して資産運用を始めて、将来に向けてコツコツと資産づくりができるようになります。

僕も全く投資信託のことを知らない者でしたが、必要な手順を踏んではじめることができました。

おすすめできる根拠

ネット証券の方がコスト安で取り組めます。(手数料や信託報酬)

積み立てNISAは積み立て型投資信託に少額投資非課税制度を適用したもので、金融機関ごとに取り組むファンドや金融セクターの違いがあり、異なる商品となりますが性質は似たものがあります。

まとめ

①効果的に投資ができる。積み立てNISAがおすすめな理由。

-

- さまざまな複数の金融商品がパッケージ化されてワンパックになっている。

- 1本でも幅広く分散投資がされているが、分散投資をすることで、リスクを減らすことができる。

- 投資信託は分散効果が高いというメリットがある。

- 積み立てNISAの対象商品は株式投資信託とETFに限られ、さらに国が定めた低コスト・長期安定運用などの基準をすべて満たしたものに限定されます。

- 年代によって資産配分を変えていくことで、リスクの許容度が変わるので、自分に合った選び方ができる。

②初心者でも手続き簡単。今すぐ学ぶことで誰でも始められます。

-

- 初心者におすすめはインデックス型ファンドで始めてみよう。

- NISAを始めるには専用口座が必要です。

- 証券会社の中には、ネット証券を中心とした販売手数料が無料のところがあり、ご自身に合う金融商品や金融機関が選べる。

- 商品の購入にあたっては、商品を選択し、金額や購入頻度を指定するだけ。

③長期分散投資が鍵。これを理解できれば

安定したポートフォリオを作る事ができます。

- 積み立てNISAは長期設計です。

- タイプの違う銘柄を組み合わせたり、タイプの違う銘柄を同時に購入することもできます。

- 長期積み立てによる複利効果は絶大です。

- 年代によるリスク許容度を考えて運用する金融商品を組み合わせ、ポートフォリオを作成することができます。

2014年にスタートしたNISA制度ですが、2019年ではじめて5年経過した時に損で退場する方が多いのも現実です。

ただ、積み立てNISAは積み立てによるドルコスト平均法を応用していますのでリスクは低いと考えられていますが、投資結果次第であるのが現実のようです。

積み立てNISAは安定的な資産形成の推進をめざして整備された制度なので、ぜひ積極的に将来の資産形成のためのはじめの一歩を踏み出してみてください。

最期まで読んでいただきありがとうございました。

このように分散投資はメリットがあるとお伝えしてきましたが、独学で始めたときに考えた僕の投資配分では、リターンが高いと期待される米国株式をほぼ中心に取り入れ全体的に偏った配分になっており、僕の40代という年代の割にかなり積極性を重視したポートフォリオにしています。

なので、僕の配分は参考にはなりませんが、一応掲載しておきます。

株銘柄投資バランスシート(メモ)

現在の投資信託保有のトータルリターンです。